Bezriziková míra výnosnosti

Bezriziková míra výnosnosti

Článek byl publikován v roce 2009.

Článek byl publikován v roce 2009.Základní složkou diskontní míry je bezriziková míra výnosnosti. O bezrizikové míře výnosnosti a způsobu jejího stanovení se v odborné literatuře i ve znalecké praxi vede obsáhlá diskuse. V tomto článku se zaměříme na požadavky, které by bezriziková míra výnosnosti měla splňovat a na způsob jejího stanovení v praxi. Většinu poznatků a závěrů je možné zobecnit pro výnosové ocenění jakéhokoli majetku (aktiva), některé závěry se však vztahují k bezrizikové míře výnosnosti pro ocenění podniků

1 ÚVOD

Při výnosovém oceňování majetku je jednou ze základních veličin, kterou znalec musí stanovit, diskontní míra (kalkulovaná úroková míra), případně míra kapitalizace [6]. Z pohledu investora diskontní míra stanovuje hodnotu očekávaného peněžního toku při zohlednění rizika nedosažení tohoto peněžního toku, které investor při jeho akvizici postupuje. V situaci, kdy diskontní míra zohledňuje veškerá rizika spojená s danou investicí (nikoli pouze jistotní ekvivalent výnosů na úrovni bezrizikové sazby), musí i uvažované výnosy být zatíženy stejnou mírou rizika (princip jistotní ekvivalence úrokové míry).

Při stanovení bezrizikové míry výnosnosti se setkáváme s problémem, jaké dluhopisy pro její stanovení použít, a to jak z hlediska doby do splatnosti, tak z hlediska jejich emitenta. Dále se budeme zabývat alternativními možnostmi stanovení bezrizikové míry výnosnosti a také požadavky, které by měla bezriziková míra výnosnosti splňovat.

2 POŽADAVKY NA BEZRIZIKOVOU MÍRU VÝNOSNOSTI

Bezriziková sazba by měla splňovat následující požadavky:

- Neexistence rizika nesplacení – minimální riziko nesplacení vykazují státní dluhopisy. Stát by měl být schopen svůj dluh splatit a to přestože existují případy států, kdy vláda odmítne plnit závazky vzniklé za předcházejících vlád.

- Minimální riziko nelikvidity – bezriziková jsou pouze taková aktiva, u nichž je minimální riziko nelikvidity. Proto nelze pro stanovení bezrizikové míry výnosnosti použít akcie nebo firemní dluhopisy.

- Minimální riziko plynoucí z reinvestice – při výnosovém ocenění se uvažuje s časově neomezeným horizontem existence podniku. Vzhledem k neexistenci aktiv s neomezenou dobou splatnosti vzniká riziko z reinvestice. Riziko z reinvestice plyne z nutnosti reinvestice prostředků po splatnosti cenného papíru. Pokud se např. stanovuje očekávaná bezriziková výnosnost pro pětileté období, nebude státní dluhopis s dobou do splatnosti šest měsíců vhodným bezrizikovým aktivem, protože zde je riziko reinvestice a nelze stanovit, jaká bezriziková míra výnosnosti bude za šest měsíců, kdy by se tyto peníze měly investovat znovu. Dokonce ani pětiletý státní dluhopis není ideálním řešením, protože výnosy z tohoto dluhopisu by měly být reinvestovány za míru výnosnosti, která není dnes známá. Ideálním řešením by byly pětileté státní dluhopisy s nulovým kuponem, které jsou vydané za menší než jmenovitou hodnotu, úrokové platby z nich nejsou vypláceny a jmenovitou hodnotu dluhopisu dostane věřitel zaplacenou při splatnosti dluhopisu.

- Volba reálné nebo nominální bezrizikové sazby – pro ocenění se může použít finanční plán na úrovni nominálních nebo reálných hodnot, podle toho, zda je ve finančním plánu zohledněna očekávaná inflace. Pokud jsou ve finančním plánu použity nominální hodnoty, musí být i v diskontní sazbě zahrnuta očekávaná inflace. Ta se do diskontní sazby zahrne prostřednictvím bezrizikové míry výnosnosti, v níž je inflace rovněž zahrnuta (v bezrizikové míře výnosnosti jsou zahrnuta inflační očekávání). Pokud je finanční plán vytvořen na úrovni reálných hodnot, bezriziková míra výnosnosti zjištěná na trhu se musí očistit o vliv inflace a musí se tak použít reálná bezriziková míra. V případě očekávané vysoké inflace se doporučuje pracovat s reálnými hodnotami. U metody kapitalizovaných čistých výnosů, která využívá diskontní míru na úrovni nákladů vlastního kapitálu by se mělo pracovat s reálnou bezrizikovou sazbou, protože i kapitalizovaný čistý výnos je vyjádřen v cenách k datu ocenění.

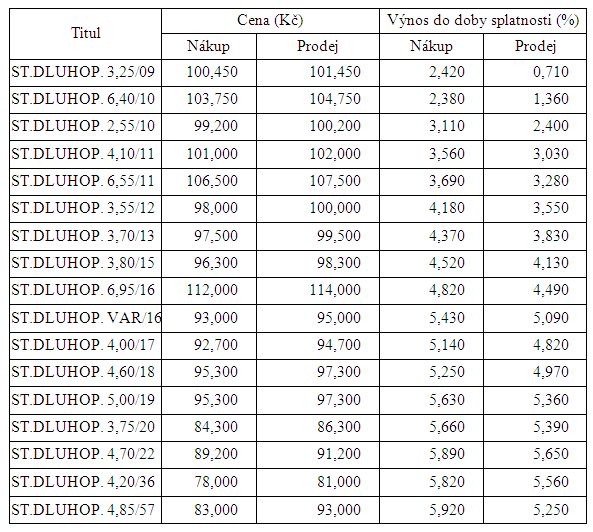

Tyto požadavky na bezrizikovou sazbu splňují státní dluhopisy. U nich se předpokládá, že stát je svůj dluh schopen minimálně v nominální hodnotě uhradit. Výnos do doby splatnosti státních dluhopisů ČR lze zjistit na internetových stránkách společnosti Patria Finance [7]. Dostupná data z těchto internetových stránek jsou uvedena v tabulce 1. Ve sloupci Cena je uvedena poptávková resp. nabídková cena přepočítaná na 100 Kč jmenovité hodnoty dluhopisu a z těchto cen je pro nákup i prodej stanoven výnos do doby splatnosti. Nákupní (poptávkové) ceny jsou nižší než ceny prodejní (nabídkové) a proto je výnos do doby splatnosti pro nákup vyšší než pro prodej. Pro účely stanovení bezrizikové míry výnosnosti by se měl používat výnos do doby splatnosti ze sloupce Prodej, protože za tuto cenu odpovídající tomuto výnosu do doby splatnosti lze dluhopis s jistotou koupit. Nákupní cena vyjadřující cenový požadavek kupujícího by trhem nemusela být akceptována.

Tabulka 1 – Výnos vybraných státních dluhopisů ČR

Pramen: http://www.patria.cz/, údaje platné k 30.4.2009

Státní dluhopisy jsou považovány za bezriziková aktiva, přestože lze obecně konstatovat, že žádná aktiva nezatížená rizikem neexistují. Jako bezriziková sazba se v české znalecké praxi obvykle používá výnos dlouhodobých státních dluhopisů s dobou splatnosti 10 let.

Při stanovení bezrizikové míry výnosnosti vyvstávají dva základními problémy:

- jaké dluhopisy volit z hlediska doby do splatnosti,

- zda používat české nebo americké státní dluhopisy

3 VOLBA DLUHOPISŮ Z HLEDISKA DOBY DO SPLATNOSTI

Pro bezrizikovou sazbu je nutné najít aktiva s dobou splatnosti, která by odpovídala „životnosti“ podniku (hovoří se zde o symetrii z hlediska času, na který mají být prostředky investovány). V případě výnosů podnikových se uvažuje s generováním výnosů pro fázi, na kterou je sestavený finanční plán (tzv. první fáze) a pro navazující, časově neomezený horizont (tzv. druhá fáze nebo perpetuita). V ideálním případě by se bezriziková výnosnost měla stanovovat samostatně pro každý rok první fáze a pro druhou fázi. Pro peněžní toky generované např. za dva roky by se v tomto případě použily dluhopisy s dobou do splatnosti dva roky. Stanovení diskontní míry by tak bylo přesnější a byla by tak více zohledněna skutečnost, že dlouhodobé bezrizikové výnosy jsou o něco vyšší než krátkodobé (většinou o 1–2 %). Přiřazování různé bezrizikové míry výnosnosti podle časového horizontu, ve kterém jsou peněžní toky generovány by bylo velice pracné, zvláště pokud je finanční plán na období pěti a více let. Jako řešení, které je jednoduché, ale méně přesné se nabízí použití váženého průměru doby, po kterou jsou peněžní toky generovány. Tím by byl zohledněn časový horizont, ve kterém jsou očekávané peněžní toky splatné a zvolil by se dluhopis se stejnou dobou do splatnosti.

Tomuto problému by se měl přizpůsobit i výběr vhodného státního dluhopisu. Nejčastěji bývají pro první fázi používány dluhopisy s desetiletou nebo třicetiletou dobou do splatnosti. Doporučuje se však používat dluhopisy s co nejdelší dobou do splatnosti. Pro druhou fázi lze použít dlouhodobého průměru výnosnosti státních dluhopisů. Dlouhodobě se reálná část úroků pohybuje okolo 4 %[8], po zohlednění očekávané inflace ve výši 2–4 % se dlouhodobá nominální výnosnost pohybuje kolem 7 %. Okolo tohoto průměru by se očekávaná výnosnost v dlouhodobém časovém horizontu měla pohybovat. Druhou možností je provést výpočet bezrizikové míry výnosnosti pro druhou fázi z následujícího vztahu. K tomuto výpočtu musí být známá pouze výnosnost desetiletých dluhopisů a dluhopisů s nejdelší dobou do splatnosti. Hledanou proměnnou je rf2.

Výpočet lze provést v programu Excel, kdy po dosazení rf1 a rf(30) vypočítáme pomocí funkce Hledání řešení (nabídka Nástroje) proměnnou rf2 a to tak, aby platila výše uvedená rovnost.

4 VOLBA ČESKÝCH NEBO AMERICKÝCH STÁTNÍCH DLUHOPISŮ

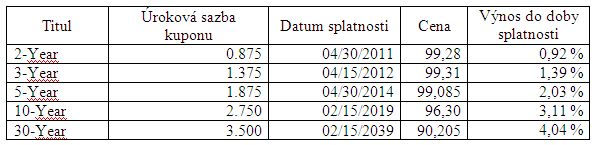

Pro výpočet nákladů vlastního kapitálu by se měla používat bezriziková výnosnost trhu, ze kterého je počítána riziková prémie. V případě použití místní bezrizikové výnosnosti by část rozdílu výnosnosti českých akcií, oproti akciím, z nichž byla vypočtena riziková prémie trhu, byla zahrnuta do výpočtu dvakrát, a to prostřednictvím bezrizikové výnosnosti a rovněž prostřednictvím přirážky za riziko země. Měly by se tedy použít dluhopisy, ze kterých je počítána riziková prémie trhu, tedy dluhopisy americké. Použitím českých dluhopisů, ať už vydaných v korunách nebo amerických dolarech, by tedy způsobilo zahrnutí části rizikové prémie českého trhu do bezrizikové míry výnosnosti, a tedy vyšší náklady vlastního kapitálu. Výnosnost třicetiletých amerických státních dluhopisů je na internetových stránkách A. Damodarana [9] nebo je zveřejňuje agentura Bloomberg na svých internetových stránkách [10]. Tyto údaje jsou uvedeny v tabulce 2.

Tabulka 2 – Výnos vybraných státních dluhopisů US

5 ALTERNATIVNÍ MOŽNOSTI STANOVENÍ BEZRIZIKOVÉ MÍRY

VÝNOSNOSTI

Existují i další možnosti stanovení bezrizikové míry výnosnosti. Jednou z nich je průměrování minulé výnosnosti státních dluhopisů. Tento přístup předpokládá, že minulá výnosnost státních dluhopisů je nejlepším odhadem pro budoucnost. Vzniká však otázka, které dluhopisy do výpočtu zahrnout, za jaké období tyto výnosy průměrovat a jaký průměr pro výpočet použít. Stejně tak by bezriziková sazba měla vycházet ze své aktuální hodnoty (pokud není nepřiměřeně nízká ani vysoká), nikoli z minulosti. Je zřejmé, že aktuální hodnota výnosu do doby splatnosti státních dluhopisů nebude na trhu platná po celou dobu existence podniku, ale bude vykazovat výkyvy. Není však důležitý její vývoj, ale očekávání trhu, které je aktuální k datu ocenění. Průměrování minulých výsledků by mělo sloužit pouze jako orientační v případě aktuálních výkyvů v bezrizikové míře výnosnosti.

Další možností pro stanovení bezrizikové míry výnosnosti je její prognóza do budoucna, což je velmi obtížné a založeno na názoru znalce případně jiných institucí. Dále je možné použít průměrný výnos více dluhopisů s obdobnou dobou splatnosti. Tyto způsoby slouží spíše pro orientační stanovení bezrizikové sazby případně jako podpora při použití jiné metody.

6 ZÁVĚR

Přestože je v české praxi používána jedna bezriziková sazba, mělo by se přistoupit k používání rozdílných sazeb pro první i druhou fázi. Pro první fázi by se měl použít výnos do doby splatnosti dlouhodobých státních dluhopisů (doporučuje se desetiletých) a pro druhou fázi použít výpočet dle výše uvedeného vztahu v kombinaci s dlouhodobým průměrem výnosnosti z minulých let upraveným o inflaci, případně odhadem do budoucna. Při současné míře výnosnosti českých státních dluhopisů kolem 5 % včetně inflace je rovněž možné pro první fázi použít třicetileté státní dluhopisy, jejichž výnos do doby splatnosti by se měl blížit dlouhodobému průměru a pro druhou fázi použít dlouhodobý průměr výnosnosti z minulých let upravený o inflaci, případně odhad do budoucna.

Autor: Ing. František Prodělal, Ph.D.

znalec

A&CE Consulting, s.r.o.

(autor souhlasil s uveřejněním článku na stránkách Znaleckéhoportálu.cz)

Zdroj: Literatura, zákony, vyhlášky, internetové stránky a komentáře

[1] BRADÁČ Albert a kolektiv: Soudní inženýrství. 1.vyd. Brno: Akademické nakladatelství CERM, s.r.o.,

1997. 725 s. ISBN 80-7204-133-9

[2] IBBOTSON ASSOCIATES SBBI 2004 VALUATION EDITION YEARBOOK Ibbotson Associaties 2004,

268 s. ISBN 1-882864-18-2

[3] IBBOTSON ASSOCIATES SBBI 2004 VALUATION EDITION YEARBOOK Ibbotson Associaties 2007,

296 s. ISBN 0-979-24023-9

[4] MAŘÍK Miloš a kol.: Metody oceňování podniku. 2.upravené a rozšířené vydání. Praha: Ekopress, s.r.o.,

2007. 492 s. ISBN 978-80-86929-32-3

[5] MAŘÍKOVÁ Pavla, MAŘÍK Miloš: Diskontní míra pro výnosové oceňování podniku. Praha: Oeconomia,

2007. 242 s. ISBN 978-80-245-1242-6

[6] Míra kapitalizace slouží pro stanovení hodnoty na úrovni věčné renty. Používá se tedy při přepočtu

příjmů na hodnotu. Předpokládá trvalý roční výnos do nekonečna. Diskontní míra se používá pro přepočet

konkrétních ročních výnosů na současnou hodnotu, kapitalizační míra pro přepočet trvalého ročního

příjmu na hodnotu. Kapitalizační míra je nižší než diskontní míra o očekávané tempo růstu výnosů.

[7] http://www.patria.cz/

[8] MAŘÍKOVÁ Pavla, MAŘÍK Miloš: Diskontní míra pro výnosové oceňování podniku, 2007

[9] http://pages.stern.nyu.edu/~adamodar/

[10] http://www.bloomberg.com/

| < Předchozí | Další > |

|---|

Nejvíce navštěvované články

- Jak se stát soudním znalcem?

- Rok 2012 a novela zákona č. 36/1967 Sb., o znalcích a tlumočnících

- Vady a poruchy svrchní vrstvy vnějších kontaktních zateplovacích systémů (ETICS)

- Znalec a občanské soudní řízení

- Bezriziková míra výnosnosti

- Vady a poruchy ETICS z hlediska porušení mechanické odolnosti a stability ETICS

Nejnovější články

- Činnost soudního znalce a nezávislého odborníka v oblasti Ošetřovatelství

- Odměny soudních znalců se zatím měnit nebudou, rozhodl Ústavní soud

- Návrh vyhlášky, kterou se stanoví seznam oborů a odvětví pro výkon znalecké činnosti

- Představení publikace Znalecké právo

- 9. reportáž: Znalecká činnost v oblasti soudního lékařství s prof. MUDr. Miroslavem Hirtem, CSc.

Etický kodex

Znalec by se měl orientovat v právních normách a dodržovat právní předpisy, zachovávat mlčenlivost o skutečnostech, o nichž se při výkonu znalecké činnosti dozvěděl. Měl by být nestranný a využívat všech svých znalostí. Mimo toho by měl mít potřebné vzdělání, zkušenosti v praxi a nakonec by měl neustále zvyšovat svoji odbornou kvalifikaci.![]() Znalci jsou jmenování ministrem spravedlnosti nebo z jeho pověření předsedou krajského soudu. Znaleckých oborů je 49 počínaje Bezpečností práce a konče Zemědělstvím. Znalcem se dotyčná osoba může stát, pokud sama o jmenování požádá nebo ji navrhne státní orgán, vědecká instituce, vysoká škola či organizace. Podmínkou jmenování je státní občanství České republiky, dále se může znalcem v České republice stát občan jiného členského státu Evropské unie, kterému bylo vydáno potvrzení o přechodném pobytu nebo povolení k trvalému pobytu na území České republiky, nebo státní příslušník jiného než členského státu Evropské unie, kterému bylo vydáno povolení k trvalému pobytu na území České republiky. Musí být způsobilý k právním úkonům v plném rozsahu; bezúhonný, tj. nebyl pravomocně odsouzen za úmyslný trestný čin, nebo za nedbalostní trestný čin spáchaný v souvislosti s výkonem činnosti znalce, pokud se na ni nehledí, jako by nebyla odsouzena; nebyl v posledních 3 letech vyškrtnut ze seznamu znalců a tlumočníků pro porušení povinností podle zákona o znalcích a tlumočnících. Právo vykonávat znaleckou činnost zaniká smrtí znalce; prohlášením za mrtvého; zbavením způsobilosti k právním úkonům, nebo omezením způsobilosti k právním úkonům; pravomocným odsouzením za úmyslný trestný čin nebo pravomocným odsouzením za nedbalostní trestní čin spáchaný v souvislosti s výkonem činnosti znalce; pravomocným uložením sankce vyškrtnutí ze seznamu znalců a tlumočníků; nebo na základě písemné žádosti o vyškrtnutí ze seznamu znalců a tlumočníků podané ministerstvu spravedlnosti nebo předsedovi krajského soudu.

Znalci jsou jmenování ministrem spravedlnosti nebo z jeho pověření předsedou krajského soudu. Znaleckých oborů je 49 počínaje Bezpečností práce a konče Zemědělstvím. Znalcem se dotyčná osoba může stát, pokud sama o jmenování požádá nebo ji navrhne státní orgán, vědecká instituce, vysoká škola či organizace. Podmínkou jmenování je státní občanství České republiky, dále se může znalcem v České republice stát občan jiného členského státu Evropské unie, kterému bylo vydáno potvrzení o přechodném pobytu nebo povolení k trvalému pobytu na území České republiky, nebo státní příslušník jiného než členského státu Evropské unie, kterému bylo vydáno povolení k trvalému pobytu na území České republiky. Musí být způsobilý k právním úkonům v plném rozsahu; bezúhonný, tj. nebyl pravomocně odsouzen za úmyslný trestný čin, nebo za nedbalostní trestný čin spáchaný v souvislosti s výkonem činnosti znalce, pokud se na ni nehledí, jako by nebyla odsouzena; nebyl v posledních 3 letech vyškrtnut ze seznamu znalců a tlumočníků pro porušení povinností podle zákona o znalcích a tlumočnících. Právo vykonávat znaleckou činnost zaniká smrtí znalce; prohlášením za mrtvého; zbavením způsobilosti k právním úkonům, nebo omezením způsobilosti k právním úkonům; pravomocným odsouzením za úmyslný trestný čin nebo pravomocným odsouzením za nedbalostní trestní čin spáchaný v souvislosti s výkonem činnosti znalce; pravomocným uložením sankce vyškrtnutí ze seznamu znalců a tlumočníků; nebo na základě písemné žádosti o vyškrtnutí ze seznamu znalců a tlumočníků podané ministerstvu spravedlnosti nebo předsedovi krajského soudu.

Ekonomika

Ekonomika